(Læs kapitalforvalternes forventninger til 2024 her)

Året nærmer sig sin afslutning, og det er snart tid til at se fremad mod 2022. Derfor har vi spurgt kapitalforvalterne om deres forventninger til det nye år, og i denne artikel kan du finde 10 forvalteres svar på vores spørgsmål.

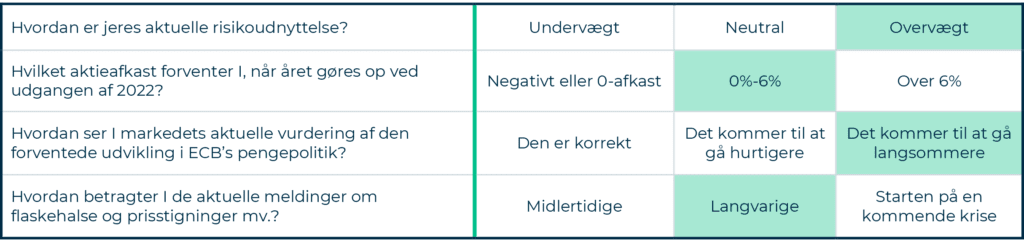

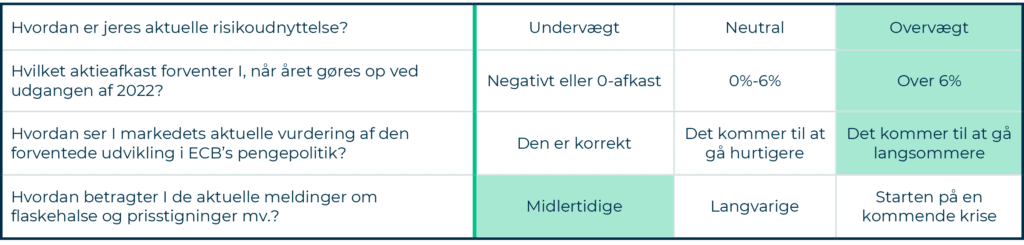

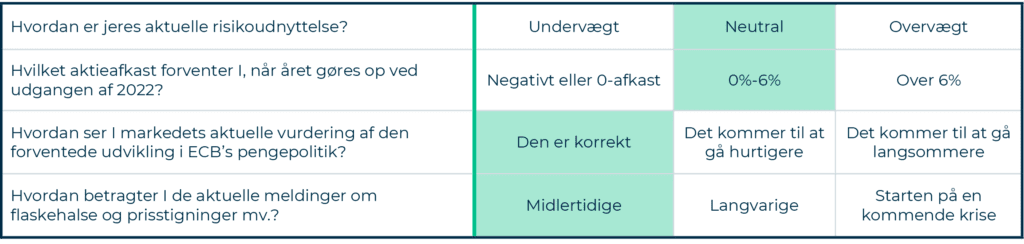

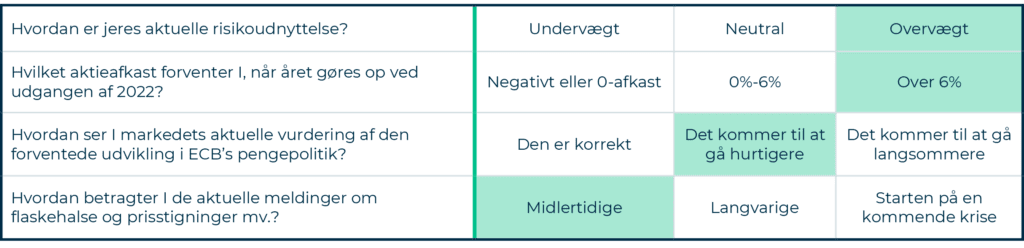

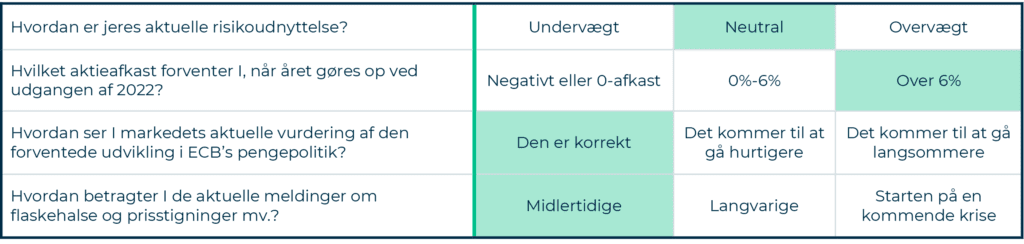

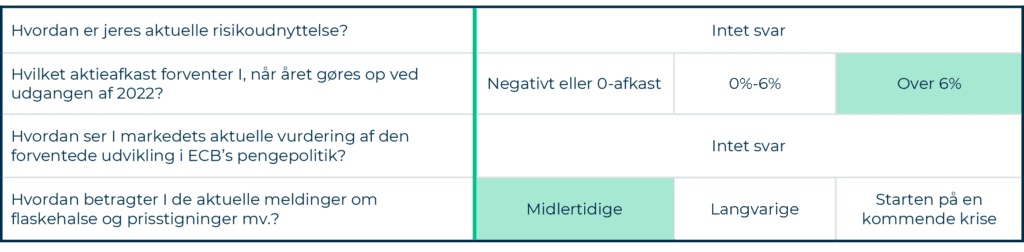

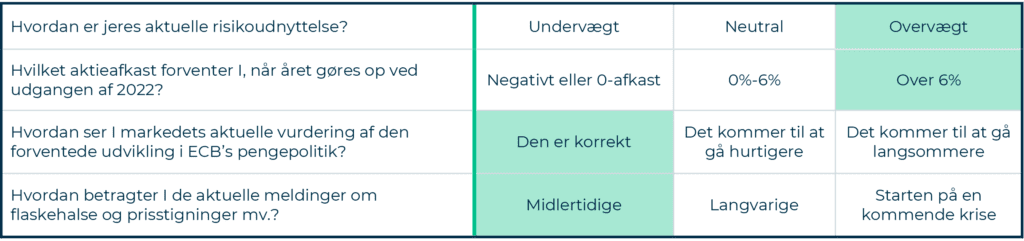

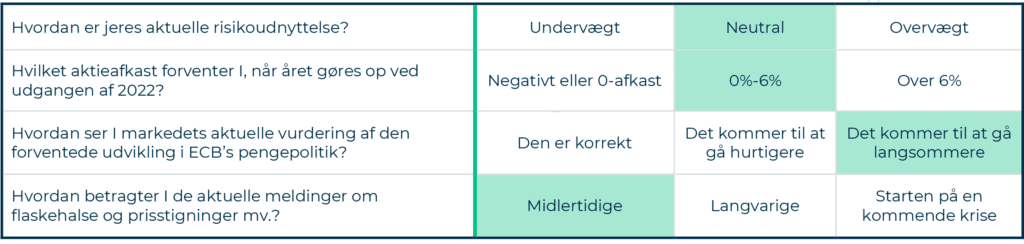

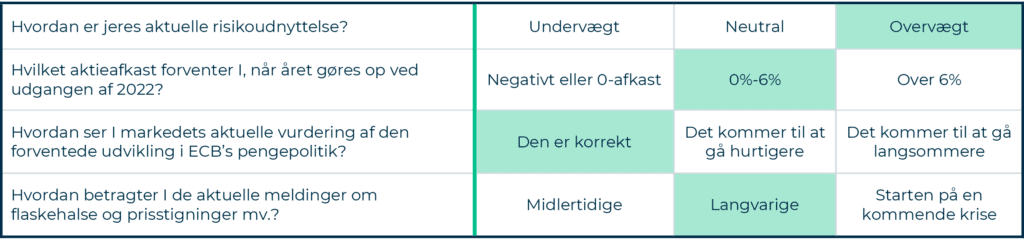

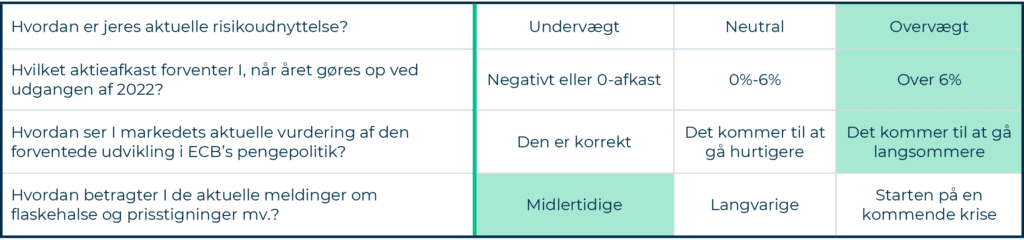

Vi har spurgt forvalterne ind til deres aktuelle risikoudnyttelse, afkastforventninger ved udgangen af 2022, forventede udvikling i ECBs pengepolitik og vurdering af de aktuelle meldinger om flaskehalse og prisstigninger. Du kan se en oversigt over svarene herunder og finde hver enkelt kapitalforvalters forventninger til 2022 længere nede i teksten:

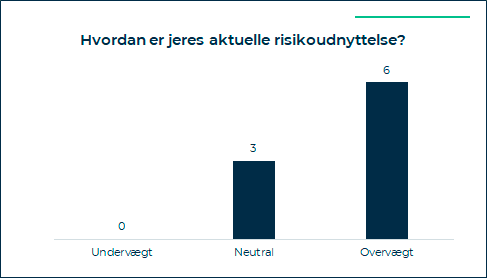

Handling siger ofte mere end ord, så vores første spørgsmål til forvalterne var, hvor meget risiko de aktuelt har i deres porteføljer. Ingen af de adspurgte kapitalforvaltere ligger med mindre risiko end normalt, så de må se forholdsvis positivt på afkastmulighederne i 2022.

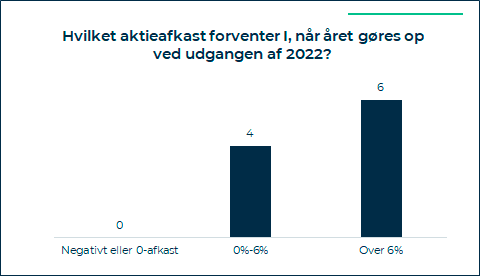

Afkastet på aktier vil være afgørende for udviklingen i 2022. Mens Rådet for Afkastforventninger forventer et afkast på lidt under 6%, er over halvdelen af de adspurgte kapitalforvaltere lidt mere positive i deres forventninger til aktieafkastet ved udgangen af 2022.

De store centralbanker – i USA Fed og i Europa ECB – har ført en ultralempelig pengepolitik i snart mange år. Først for at afbøde finanskrisen og nu senest corona-krisen. I løbet af 2021 er forbrugerpriserne i både USA og Europa imidlertid steget markant. I USA er inflationen aktuelt over 6%, og i Tyskland er den over 5%.

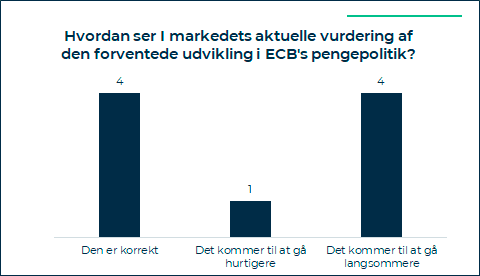

Markedet forventer, at der er 60% sandsynlighed for, at Fed sætter renten op for første gang i maj 2022, og at flere renteforhøjelser forventes at følge efter i løbet af 2022 og 2023. Ligeledes forventes det, at Fed’s obligationsopkøb vil være udfaset til maj, hvilket er et par måneder tidligere end planlagt. Markedet forventer ikke, at ECB vil komme med renteforhøjelser i 2022. ECB vil formentlig nøjes med at tilbagerulle dele af sit opkøbsprogram af obligationer.

Fire af de adspurgte kapitalforvaltere er af den opfattelse, at markedets aktuelle vurdering af den forventede udvikling i ECB’s pengepolitik er korrekt. Fire forventer, at markedet overvurderer hastigheden af opstramningen, mens en enkelt mener, at stramningen af pengepolitikken kommer til at gå hurtigere.

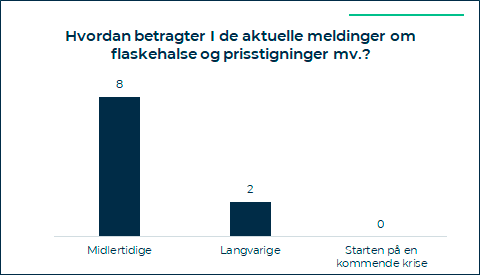

Afslutningsvis bad vi kapitalforvalterne vurdere, om de forsinkelser og flaskehalse i forsyningskæderne – som er en væsentlig del af forklaringen på den aktuelle høje inflation – er af midlertidig karakter, vil blive langvarige eller ligefrem er kommet for at blive. Her mener otte af de adspurgte kapitalforvaltere, at flaskehalsene vil være af midlertidig karakter, mens to vurderer, at de bliver langvarige.

Herunder kan du se, hvilke forvaltere, der har bidraget med deres forventninger til 2022. Læs alle deres svar nedenfor, eller klik på et logo for at gå direkte til en specifik forvalter:

Kapitalforvalternes forventninger til 2022

“…2022 som helhed bliver et år med økonomisk vækst over det globale økonomiske langsigtede potentiale”

“Der er i skrivende stund forhøjet risiko omkring vores udsigter for global økonomi og markeder givet usikkerheden om Omikron. Vi har allerede antaget, at Omikron bliver den dominerende variant i løbet af kort tid og er mere resistent over for vacciner og immunitet fra tidligere smitte, hvilket medfører behov for yderligere restriktioner specielt i løbet af første kvartal 2022.

Det rammer væksten i specielt Europa og USA på den korte bane og kan skabe betydelig usikkerhed med direkte aktiefald i årets første måneder.

Men selv i dette scenarie vurderer vi, at 2022 som helhed bliver et år med økonomisk vækst over det globale økonomiske langsigtede potentiale og selvom inflationen er aftagende vil den stadig være over den amerikanske centralbanks målsætning. Det lægger opadgående pres på især amerikanske statsrenter.

Og selvom vi vurderer, at ECB ikke hæver styringsrenten før tidligst ultimo 2023, vurderer vi, at specielt den lange del af den tyske rentekurve er en anelse dyrt prissat. Overordnet set, forventer vi derfor negative afkast på statsobligationer i såvel USA som Tyskland for 2022 som helhed.

Til gengæld bør relativt høj vækst og aftagende inflation være en fornuftig cocktail for aktier og risikable aktiver generelt. Vi forventer derfor positive aktieafkast for 2022 som helhed. Vi vurderer endda, der er betydelig sandsynlighed for aktieafkast over 6% for året som helhed, idet det globale makromiljø vil tilsige, at risikopræmierne på aktier, som allerede er lave, kan komprimere endnu mere og dermed drive aktieafkast længere op end vores hovedscenarie om moderate positive aktieafkast.”

“2022 forventes at være domineret af genåbning af økonomier – og afvikling af de fleste flaskehalsproblemer relateret til logistik og vareøkonomien”

“Det bliver dog ikke en tilbagevenden til det gamle økonomiske regime, idet flere megatrends er accelereret under coronakrisen. Det drejer sig om de-globalisering mod øget regionalisering, indsats mod mindre ulighed, nye skattesystemer for multinationale virksomheder, bæredygtighedsagendaen, øget investering i teknologi med deraf følgende produktivitetsforbedringer samt udvidelse af arbejdsstyrken mm.

Selvom disse megatrends ikke er nye og endvidere udfolder sig over flere år, vil flere af disse fænomener blive yderligere inddiskonteret i de finansielle markeder gennem 2022.

Med færre flaskehalsproblematikker vil virksomheder generelt miste pricing power (evnen til at sætte priserne i et marked) og få sværere ved at overvælte inputpriser, herunder stigende lønninger, i priserne – og dermed presses marginer fra de p.t. rekordhøje niveauer.

Accelerationen af de nævnte megatrends er et økonomisk regimeskifte fra generelt faldende kerneinflation for de store økonomier gennem de seneste 30 år til et langsigtet inflationsniveau, der ligger cirka 1 procentpoint højere end det historiske gennemsnit for EU og USA (før coronakrisen).

Dette kombineret med et opsparet forbrug for mange af de større økonomier vil understøtte en forventning om en stigende lang rente i de kommende år.

Aktiemarkederne indpriser allerede i et vist omfang udvikling mod faldende bruttomarginer, men genåbningen vil ramme segmenter af aktiemarkedet meget forskelligt. Dyrt prisfastsatte vækstaktier vil kunne forventes at levere et negativt absolut afkast, mens lavt prisfastsatte kvalitetsaktier kan forventes et positivt absolut afkast, som er væsentligt over det langsigtede afkast for aktier.

Obligationsmarkederne indpriser i mindre omfang vores forventninger. Relativt sikre obligationer i ugearede porteføljer kan derfor forventes at levere negative afkast. Modsat kan det forventes, at gearede porteføljer i dansk realkredit med væsentlig afdækning af renterisikoen via swaps på såvel kort sigt som langt sigt leverer et attraktivt afkast.

På den baggrund forventes det bedste afkast fra balancerede porteføljer at komme fra en kombination af aktieinvesteringer med ovenstående indikerede aktiestrategi og gearede investeringer i dansk realkredit med væsentlig afdækning af renterisikoen via swaps.”

“Forventningerne til 2022 er præget af stor usikkerhed. Inflationen og centralbankernes politik har stor betydning for den økonomiske vækst og virksomhedernes indtjening”

Stigende inflation giver usikkerhed

- Inflationen er stigende pga. høj vækst, stigende priser på råvarer og halvfabrikata såsom mikrochips samt flaskehalse i forsyningskæderne. Denne ”midlertidige” udvikling kan fortsætte i hele 2022.

- Centralbankerne har en pragmatisk pengepolitik og hæver ikke automatisk styringsrenterne, når inflationen er stigende. De korte renter ventes fortsat forankret i den lempelige pengepolitik.

- Stigende inflation giver et opadgående pres på de lange obligationsrenter, men næppe til et niveau, der matcher inflationen. Realrenterne forventes at forblive negative.

- Negative realrenter understøtter vækstforventningerne om end stigende inflation vil tage købekraft ud af forbrugerne. Den økonomiske tilstand i de private husholdninger er meget positiv, hvilket også understøtter væksten og forventninger til virksomhedernes indtjening.

- Risici: Penge- og finanspolitiske fejl. Det er et pengepolitisk eksperiment med en så lempelig pengepolitik, når inflationen er stigende.

- ECB’s mantra fra 2012 lever stadig: ”Within our mandate, the ECB is ready to do whatever it takes to preserve the euro. And believe me, it will be enough”

Neutral aktieallokering, undervægt at varigheden i obligationsbeholdningerne

- Stigende inflation og negative realrenter er ikke positivt for forventningerne til de lange nominelle obligationer. Det forventes, at rentekurven vil blive mere stejl med højere lange renter.

- Negative realrenter er fra et politisk perspektiv kun ønskelige, når en økonomi skal hjælpes ud af en dyb recession. Men de negative realrenter giver en øget efterspørgsel efter reale aktiver såsom aktier, da virksomhederne har mulighed for at overvæltes stigende inputpriser til kunderne.

- Aktier giver i et vist omfang en beskyttelse mod stigende inflation, når den nominelle vækst overstiger inflationen.

- De positive vækstforventninger understøttes af den ekspansive finanspolitik i såvel Europa som USA, hvor effekterne heraf også viser sig i 2022. Kursdannelsen på aktiemarkederne er imidlertid forventningsdrevne, og der er allerede indregnet positive scenarier for den økonomiske vækst og virksomhedernes indtjening.

- Samlet set er der aktuelt en neutral allokering til aktier, undervægt af kredit og undervægt varigheden i obligationsporteføljerne.”

“Det er Maj Invests opfattelse at global økonomi oplever et stærkt cyklisk opsving som kan vare ved i en årrække, uden at føre til overophedning og kraftig inflation.”

“Efterspørgselskraften hos vestlige forbrugere er betragtelig, ikke mindst som følge af den ultralempelige finanspolitik i kølvandet på Corona krisen, og i nogen grad understimuleret som følge af aktuelle lange leveringstider i globale vare forsyningskæder.

Vi vurderer, at den underliggende inflation i USA stabiliserer sig omkring 3% p.a., dvs. noget højere end den generelle opfattelse der flugter med FED, om at inflationen falder tilbage mod 2% p.a. Vi forventer derfor at amerikanske renter skal bevæge sig op mod 3% i løbet af de næste 1-2 år, og europæiske obligationsrenter vil være moderat stigende over samme periode. Dette bør ikke ændre ved at globale value/kvalitet aktier udgør den mest attraktive aktivklasse også de næste 2-3 år. Dog må forventes væsentligt lavere aktieafkast end i de foregående år, forventeligt i størrelsen +5% til +10% p.a.

Med dette udgangspunkt vil DKK/EUR obligationer med lav risiko give et meget beskedent afkast de næste 2-3 år.

Bemærk, at der findes lommer i aktiemarkederne der er prisfastsat meget aggressivt og en del aktier i selskaber der opfattes som ”disruptere”, som handler i decideret boble territorie uden reel kobling til selskabernes forventede indtjening inden for en overskuelig årrække. Dette gælder særligt segmenter inden for digitalisering og grøn omstilling. På denne baggrund kan vi være bekymrede for investering i brede aktieindeksprodukter.

Vi forventer ikke, at COVID vil have en væsentlig rolle i forhold til udviklingen på finansmarkederne i 2022.”

– Peter Starup, Maj Invest

“Værdien af forudsigelser om markedet er i bedste fald nul”

“Når nytåret nærmer sig, står vi såkaldt finansielle eksperter i kø for at udtale os om alt, der kan have indflydelse på markederne. Så hvad tror du om 2022, Jesper? Inden du får mit svar, giver jeg ordet til en, vi alle kender:

“I continue to believe that short-term market forecasts are poison and should be kept locked up in a safe place, away from children and also from grown-ups who behave in the market like children.” Warren Buffett

Jeg skal understrege, at jeg meget gerne vil dele mit syn på pengepolitik, forsyningsflaskehalse og inflation med dig. Men pas på! Der er intet videnskabeligt belæg for, at du eller jeg systematisk kan opnå bedre investeringsresultater ved at lytte til den slags. Så af respekt for din tid og dine penge synes jeg ærlig talt, at vi skal tale om noget andet.

Vejen frem

Succesfuld investering bør tage udgangspunkt i fakta. Det er ikke formueforvalternes opgave at forudsige hvad der kommer til at ske med eksempelvis corona eller de lange renter. Helt ærlig, det kan ingen af os finde ud af. Nej, opgaven bør i stedet være at sammensætte og vedligeholde robuste porteføljer med udgangspunkt i, at vi netop ikke ved hvad der kommer til at ske i de kommende måneder.

Fokus kan da flyttes til det, vi rent faktisk kan styre, det vil sige din risikospredning og dine omkostninger. Indrømmet, det er næppe den mest velskrevne eksperttale du har hørt fra en formueforvalter, og det er svært at tage sig fyrsteligt betalt herfor. Men den er 100% fakta-baseret. Vi er trods alt ikke hyret ind for at have en mening om hvad som helst, selv om man nogle gange skulle tro det, når man læser de laksefarvede avistillæg. Vil man underholdes, kan man finde sidste års forecasts frem og le af, hvor få af dem der ramte skiven.

Rimelige forventninger til aktier i det kommende år

Med afsæt i historiske afkast på aktiemarkedet kan vi forvente, at:

- Omtrent tre ud af fire år giver et positivt resultat

- Omtrent tre ud af fire år ligger resultatet mellem -10% og +30%

Med så store udsving er det ikke sandsynligt, at afkastet i løbet af et år lander i intervallet 0-6%. Historisk ligger aktieafkastet over 12 måneder kun i det interval ca. 10% af tiden. Mit bedste gæt for 2022 er derfor mindst 6% i afkast på dine aktier.”

– Jesper Dall, Miranova

“2021 har været et usædvanligt stærkt år på aktiemarkedet. Det har fået flere kommentatorer til at stille spørgsmålstegn ved, om markedet nu er blevet for dyrt.”

”Vores investeringsproces er bottom-up drevet med fokus på gode selskaber og attraktiv værdiansættelse. Vi har ikke stærke holdninger omkring det generelle aktiemarked. Men vi har naturligvis meget stærke holdninger om de aktier, der indgår i porteføljen.

2021 har været et usædvanligt stærkt år på aktiemarkedet. Det har fået flere kommentatorer til at stille spørgsmålstegn ved, om markedet nu er blevet for dyrt. Vi vurderer, at markedet på nogle måder minder om det aktiemarked, der eksisterede ved årtusindskiftet.

Det er et meget todelt aktiemarked. En del af markedet, med de populære aktiedarlings, er meget højt prisfastsat. Men en anden del, med måske lidt mere kedelige selskaber, er ikke så højt prisfastsat. For os giver det et marked, hvor vi løbende lykkes med at finde attraktive investeringsmuligheder.

Dette viser sig bedst, når vi kigger på værdiansættelsen af aktierne i vores portefølje. Her vurderer vi faktisk kurspotentialet i vores aktier som værende mere attraktivt end på samme tidspunkt sidste år. Det skyldes primært, at vi, igennem handler, har øget kurspotentialet i porteføljen. Vi har reduceret og solgt ud af aktier med downside. Samtidig har vi købt nye selskaber og øget i eksisterende positioner med betydelig upside.

Derudover har flere selskaber i porteføljen overrasket positivt på den fundamentale værdiansættelse. Når vi derfor ser ind i 2022, er vi forholdsvis optimistiske omkring afkastpotentialet i de positioner, vi har i porteføljen.

Vi har ingen særlige evner til at forudse aktiemarkedet udvikling på kort til mellemlang sigt. Men vores portefølje består af gode selskaber til attraktiv værdiansættelse. Derfor anser vi det også for mest sandsynligt, at vores portefølje vil give et afkast på over 6% i 2022.”

– Johannes Møller & Dan Wejse, Porteføljeforvaltere MW Compounders

“en kombination af COVID-19 mutation, politisk risiko og centralbankernes rentestrategi kan gøre, at der kommer højere volatilitet i markedet end vi har været vant til.”

“Vi har fastholdt overvægt i aktier i vores blandede mandat med middel risiko hele 2021 – hvilket vi også forventer at gå ind i 2022 med.

Vi er fortsat positive på aktier fordi den underliggende trend i den globale økonomi er positiv og vi forventer afkastet fra aktier vil følge den forventede positive indtjeningsvækst i 2022. Vi forventer, at de flaskehalse i forsyningskæderne og de deraf afledte prisstigninger vi ser nu vil være at midlertidig karakter – og generelt være med at til forlænge opsvinget.

Og selvom vi fortsat lever med COVID-19 og mutationer heraf – forventer vi, at den globale vaccineudrulning også vil fortsætte som planlagt og at ambitionen fra de offentlige myndigheder vil være at holde grænserne og samfundene så åbne som muligt.

Selvom centralbankernes pengepolitik er meget i fokus – forventer vi ikke, at det fører til dårligere aktieafkast som følge af en hurtigere neddrosling af de økonomiske lempelser – da der stadig vil være rigeligt med likviditet i markedet. Rentemarkedet indikerer 2-3 renteforhøjelser over de næste 12 måneder – svarende til at FEDs rente ender på 0,5-0,75% – hvilket vi ikke mener vil stoppe den positive trend i aktier.

Det vi dog tror er, at en kombination af COVID-19 mutation, politisk risiko og centralbankernes rentestrategi kan gøre, at der kommer højere volatilitet i markedet end vi har været vant til. Vi anbefaler derfor, at man har en overvægt af aktier i sin portefølje – men spreder sin risiko ved at have mange typer af aktivklasser i sin portefølje – og ikke kun obligationer som modvægt i ”lavrisiko” delen af sin portefølje. Det betyder, at alternative aktivklasser som ejendomme, råvarer, ædelmetaller vil være attraktive.”

– Othania

“Invester bæredygtigt – også i 2022”

“Den bæredygtige globale omstilling vil tage yderligere fart i de kommende år. Vi forventer, at den globale omstilling af den industrielle produktion, infrastruktur og vores livsstil generelt vil bidrage til at lægge et inflationært pres drevet af stigende efterspørgsel efter de ressourcer, der er nødvendige for at omstillingen skal lykkes. Dette vil bl.a. blive drevet af betydelige offentlige investeringspakker, som skal accelerere den bæredygtige omstilling.

Det inflationære pres af en accelereret bæredygtig omstilling kommer i kølvandet på centralbankernes betydelige hjælpepakker, som har præget markederne siden finanskrisen. Hjælpepakkerne har tilført markederne betydelig likviditet, hvilket har medført markante fald i renteniveauerne.

Hertil kommer, at COVID-pandemien udstillede sårbarheden i de globale forsyningskriser, og har bidraget til øget inflation på kort sigt. Vaccinerne har vist sig effektive også mod nye virusvarianter og producenterne kan relativt hurtigt tilpasse vacciner til truende mutationer. Umiddelbart vil vi derfor vente, at effekten af COVID på finansmarkederne vil aftage over tid.

Vi forventer, at de finansielle markeder bevæger sig ind i et miljø med nogen økonomisk vækst i 2022. Vi venter yderligere reduceret globalisering og geopolitiske spændinger i kombination med begyndende udrulning af betydelige offentlige investeringer i den bæredygtige omstilling. Dette bidrager samlet til vores forventning om stigende inflation og renter samt generelt øget usikkerhed i markederne.

Med udsigt til sigende efterspørgsel efter bæredygtige løsninger anbefaler vi investorer at søge eksponering, som giver porteføljen en mere bæredygtig profil.

Vi anbefaler en overvægt mod bæredygtige aktier inden for mere cykliske aktier, small caps og value-aktier. Især anbefaler vi investering i selskaber med markedspositioner, hvor det er muligt for selskaberne at overvælte stigende omkostninger på salgspriserne.

Alternative investeringer som private equity og udvalgte krediteksponeringer giver ligeledes beskyttelse mod stadig stigende inflation, tilfører risikospredning og bidrager til et attraktivt absolut risikojusteret afkast for den samlede portefølje.

Vi anbefaler undervægt af traditionelle statsobligationer og Investment Grade virksomhedsobligationer, som typisk er meget følsomme overfor bevægelser i det generelle renteniveau.”

“Det kommende år må ventes at blive et investeringsmæssigt udfordrende år”

“2022 ser ud til at blive et skelsættende år for de finansielle markeder. Ikke mindst har centralbankernes opkøb af obligationer siden finanskrisen i 2008 været en betydelig medvirkende faktor til at stimulere kurserne på aktier og andre risikofyldte aktiver.

FED antydede allerede i slutningen af november overfor Kongressen, at denne praksis slutter i den nærmeste fremtid. I fraværet af større overraskelser betyder det også, at vi kan se frem til de første renteforhøjelser i løbet af det kommende år. I Europa vil ECB følge efter med en vis forsinkelse. Hastigheden af de kommende pengepolitiske stramninger får stor betydning for markedets vurdering af, hvor meget landevej der er tilbage i højkonjunkturen, og dermed for prisdannelsen på cykliske aktier.

En anden faktor, som vil være skelsættende, er den højere end ønskede kerneinflation. I 2021 skyldes den stigende inflation først og fremmest de problemer for forsyningslinjerne som Covid-19 forårsagede: Både via nedlukning af fabrikker, indførsel af rejserestriktioner samt ændrede forbrugsvaner hos de vestlige forbrugere. Lige nu er der fortsat stor mangel på halvledere, som rammer produktion af mobiltelefoner, nye biler (derfor fortsat høje brugtbilpriser) samt en stor mængde husholdningsudstyr, som i stigende grad også indeholder computerchips.

Men i 2022 vil vi snarere mærke effekten af stigende lønninger. I USA, og flere andre steder, er man ved udgangen af 2021 på fuld beskæftigelse. En konsekvens heraf vil være, at virksomhederne i stigende grad vil konkurrere med hinanden på lønningerne. Allerede i slutningen af 2021 ser vi denne tendens i nogle sektorer: Det gælder eks. restauranter og hoteller, transportsektoren samt bygge- og anlægssektoren. Centralbankerne vil have et vågent øje på eventuelle tegn på løn-pris spiraler, som man ikke har set det siden 70’erne.

Det kommende år må derfor ventes at blive et investeringsmæssigt udfordrende år. Virksomhedernes indtjening vil være under pres fra lavere efterspørgsel, stigende lønomkostninger samt højere finansieringsrenter. Hertil kommer, at der er en vis sandsynlighed for, at investorernes risikoappetit kan forsvinde, hvis de pengepolitiske stramninger kommer hurtigere end ventet.

For hele året forventer vi noget lavere aktieafkast, end det vi har set de sidste par år. Hvis man skal generere et ekstraordinært afkast, gælder det derfor at udnytte de fluktuationer i markedet, som forventeligt vil ske oftere. Covid-19, og den seneste Omikron-variant, er derimod ikke afgørende for aktiemarkederne. Når aktieafkastene i de to corona-år har været så høje, som det er tilfældet, skyldes det først og fremmest at stigende smittepres bliver imødekommet af lempelig penge- og finanspolitik.”

“Vi forventer et år med to halvdele”

“Vi tror, at væksten vil forblive stærk i første halvdel af 2022, drevet af en fortsat genåbningsdynamik. Men i andet halvår vil genåbningerne være færdige, hvor overskydende besparelser for det meste vil være brugt og nødstimulerende foranstaltninger trukket tilbage, hvorfor vi forventer, at væksten vil normalisere sig på lavere niveauer. Vi overvægter aktier i vores risikobudget, og ud fra vores base case scenarie forventer vi et afkast på over 6% ved udgangen af 2022.

Risikoen til vores konstruktive forventninger er primært en vaccinemæssige resistent corona-variant, som vil tvinge virksomheder og lande til helt, eller delvist, at iværksætte nye nedlukninger.

Vi forventer, at USA’s centralbank (Fed) afslutter de kvantitative lempelser i midten af året, og at Den Europæiske Centralbank (ECB) vil trimme sit obligationsopkøbsprogram yderligere. Men med en inflation og økonomisk vækst, der sandsynligvis vil falde i midten af året, vil politikerne være forsigtige med risikoen for overstramning. Hvis inflationen falder i overensstemmelse med vores fremskrivninger, kan de amerikanske renter forblive i venteposition indtil 2023. Vi forventer endvidere at ECB samt Bank of Japan holder renterne i venteposition i endnu længere tid.

Forbrugerprisindekset (CPI) for oktober steg 0,9% (alle tal er månedlige ændringer), højere end konsensus, energipriserne steg med 4,8% og fødevarer steg 0,9%. I year-over-year (YOY) var inflationen på 6,2%, hvilket er det højeste niveau siden en kort periode i 1990, og eksklusiv denne periode har inflationen ikke været så høj siden 1982.

Flaskehalse på udbudssiden tager længere tid end forventet at løse, hvilket holder opadgående pres på priserne midt i en stærk efterspørgsel. Virksomheder kæmper fortsat med at finde nok arbejdskraft for at øge produktionen, og endvidere er lønvæksten steget. Ydermere begynder det varme boligmarked at slå igennem i CPI-inflationen. Alt dette tyder på at et bredt inflationspres vil fortsætte, indtil flaskehalsene begynder at aftage. Det vil være svært for dette at ske, medmindre antallet af COVID-tilfælde falder til meget lavere niveauer, hvilket tillader en tilbagevenden til mere normale økonomiske forhold.”

– UBS

Den store håndbog om evaluering af din kapitalforvaltning

Vi vil være med til at skabe fair play og transparens i finansverdenen. Derfor har vi udarbejdet denne håndbog, hvori du bl.a. finder kapitler om evaluering af omkostninger og afkast, og om hvordan du får mest muligt ud af møderne med dine kapitalforvaltere. Skriv dig op til vores nyhedsbrev, og modtag håndbogen.