(Læs kapitalforvalternes forventninger til 2024 her)

2022 blev året, der gav skrækkelige afkast for stort set alle typer investeringer. De negative afkast er opstået på en baggrund af bl.a.:

- tårnhøj inflation i niveauet 10 % i vores del af verden.

- krig i Ukraine med deraf følgende energikrise i Europa, som havde glemt lektien fra 1970’erne om selv at sørge for forsyningssikkerhed.

- tilbagerulning/normalisering af en fejlslagen ekstrem pengepolitik med deraf følgende kraftigt stigende renteniveau.

For et års tid siden forventede de færreste kapitalforvaltere, at 2022 skulle bringe store kursfald på både aktier og obligationer. Selv om forudsigelserne for et år siden slog fejl, har vi nu igen spurgt en række kapitalforvaltere om deres forventninger til det kommende år. 15 kapitalforvaltere har vovet pelsen og givet deres bud på, hvordan det investeringsmæssigt vil komme til at gå i 2023. Du kan læse om deres forventninger til det kommende år længere nede i artiklen.

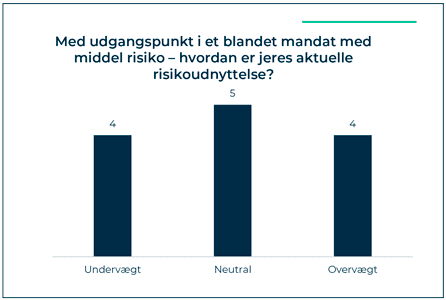

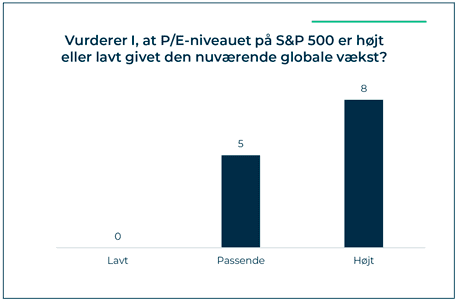

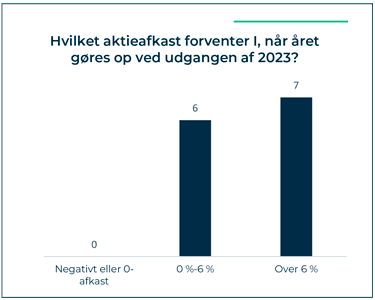

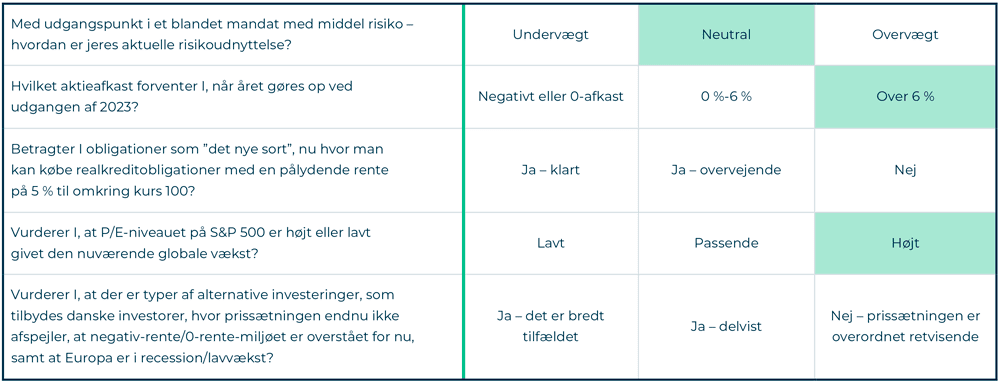

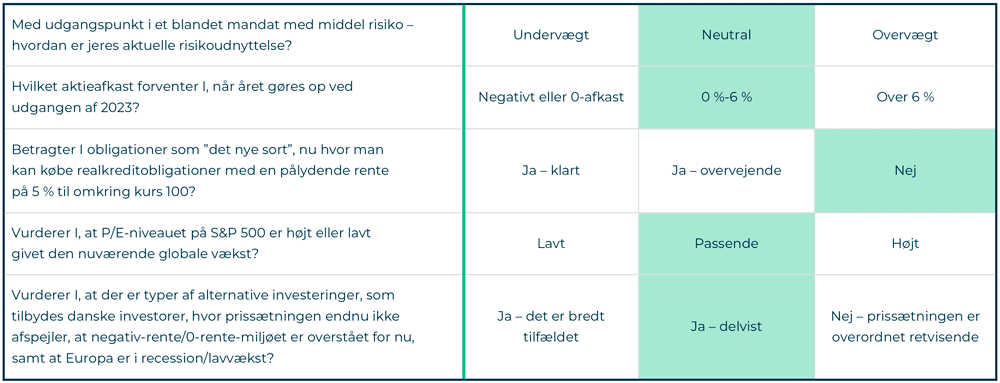

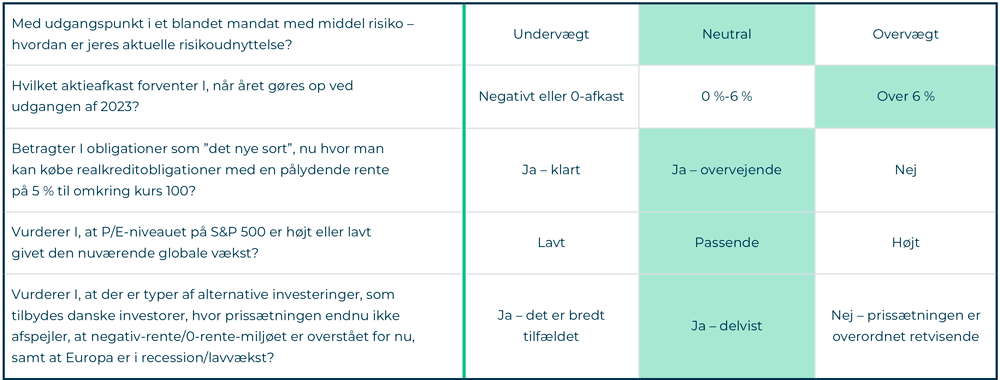

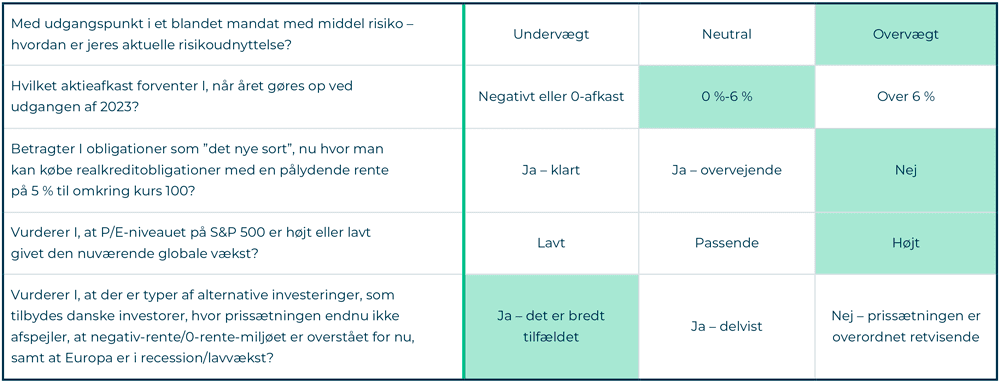

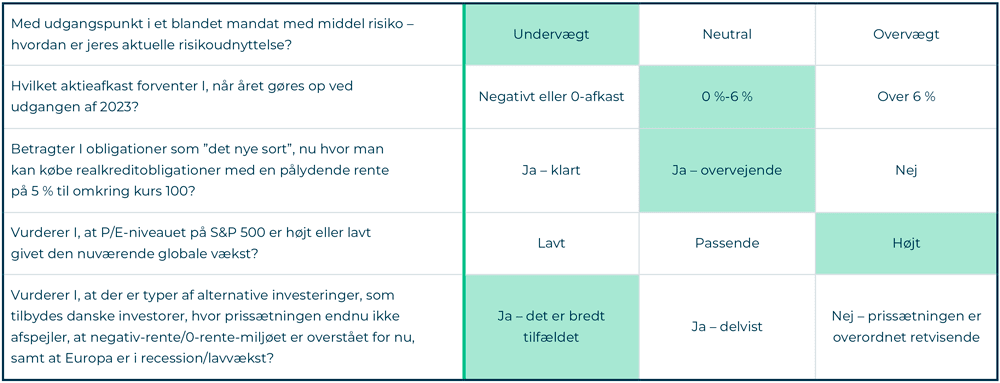

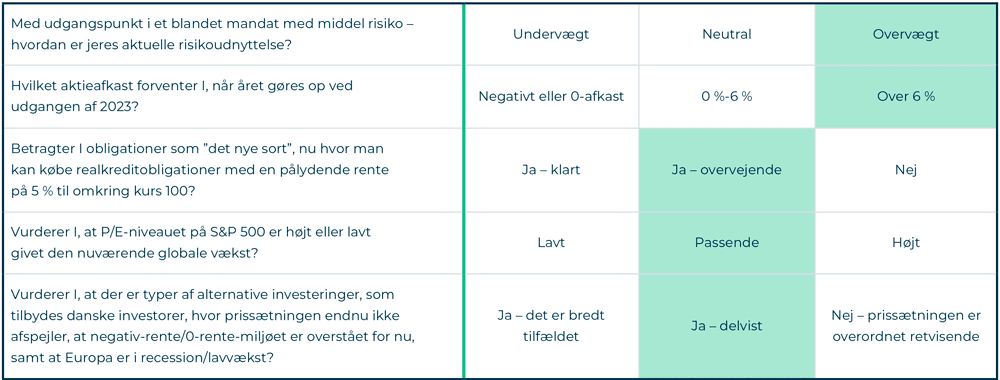

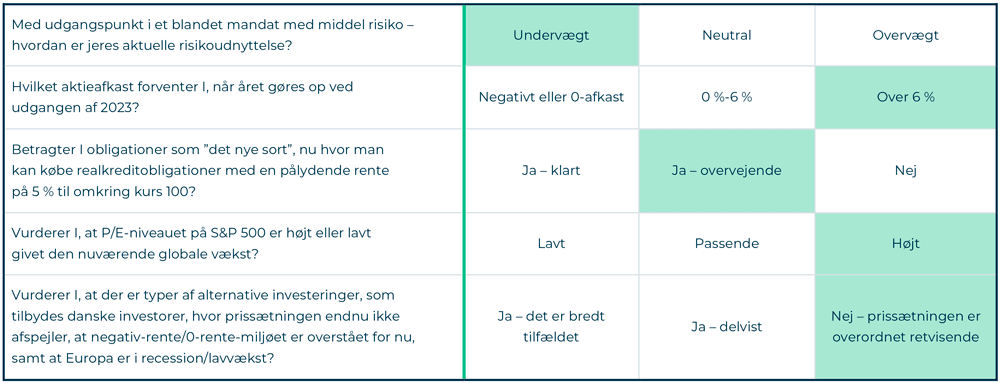

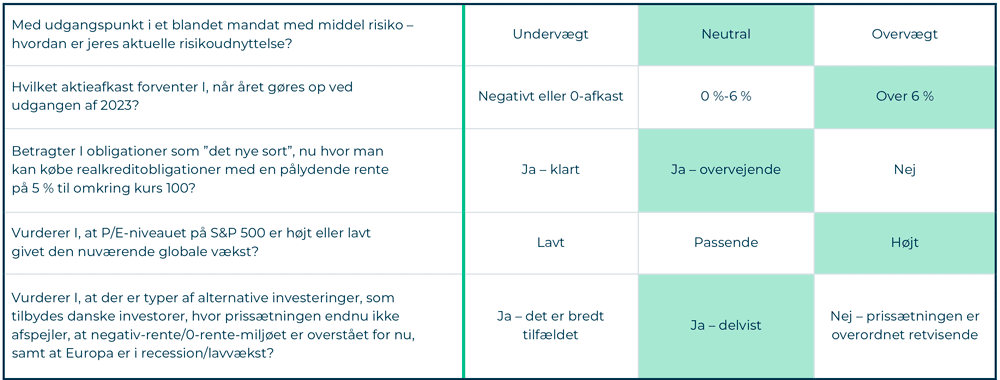

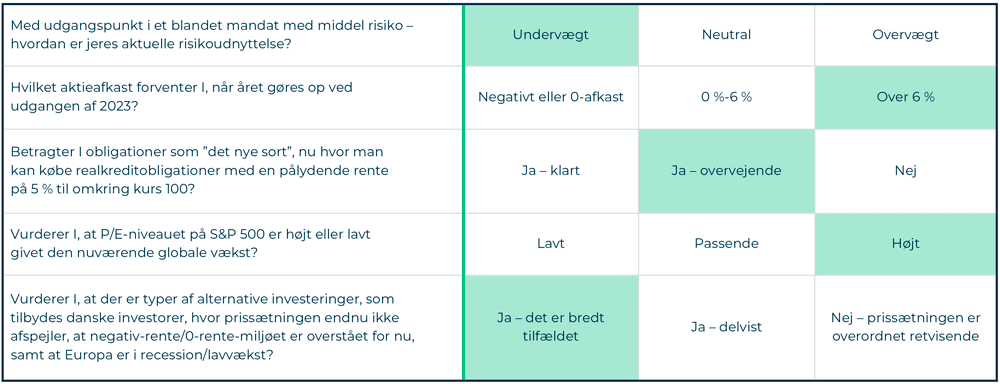

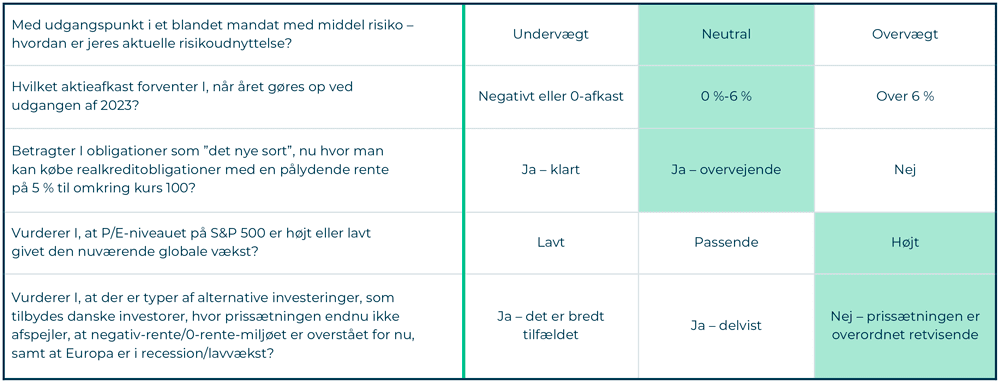

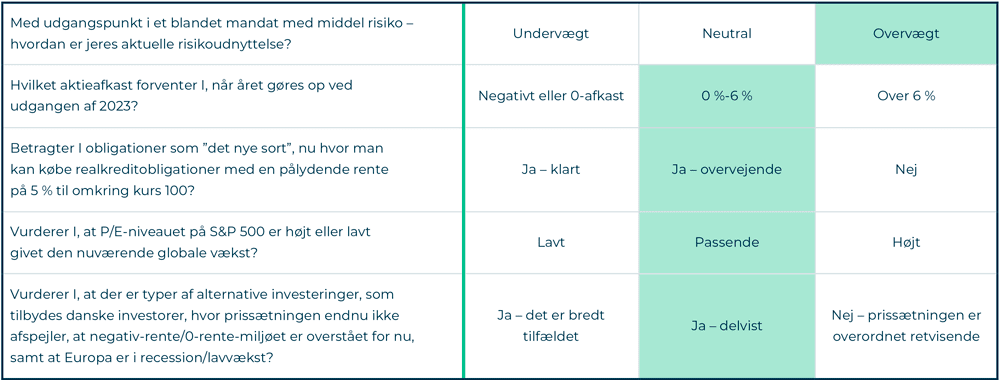

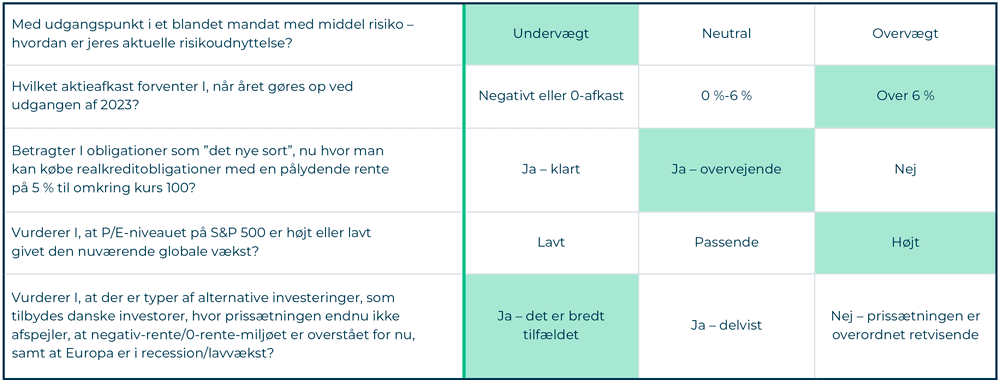

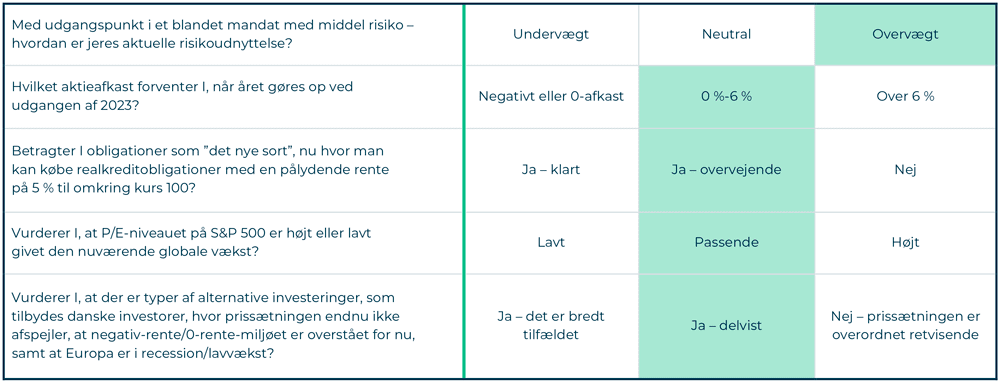

Vi har også stillet alle forvalterne 5 konkrete spørgsmål. Deres svar fremgår af nedenstående oversigt:

OBS: Det er ikke alle forvaltere, der har svaret på (alle) 5 spørgsmål.

Her kort før jul ligger 5 af kapitalforvalterne med neutral risiko på deres porteføljer, 4 har en undervægt af risiko, mens 4 har en overvægt af risiko. Umiddelbart afspejler dette en noget forskellig holdning til værdipapirmarkederne, medmindre der er tale om meget små under-/overvægte af risikoudnyttelsen.

Alle kapitalforvalterne har en forventning om, at afkastene på aktier vil blive positive i 2023. 6 kapitalforvaltere forventer et aktieafkast på mellem 0 og 6 %, mens 7 andre kapitalforvaltere forventer et aktieafkast på over 6 %.

Ingen kapitalforvaltere vurderer, at prissætningen på amerikanske aktier – som udgør langt over halvdelen af det globale aktiemarked – er lav, mens knap halvdelen anser prissætningen for at være passende, og lidt over halvdelen vurderer, at prissætningen er høj.

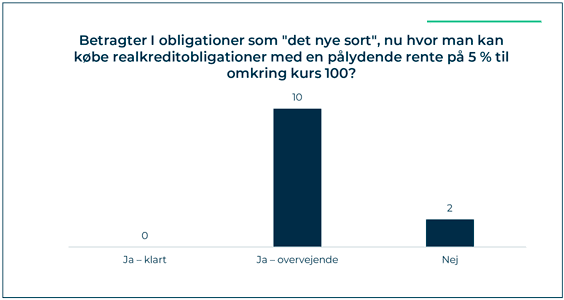

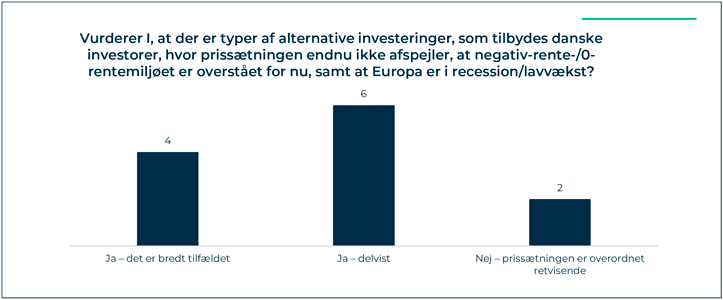

2 kapitalforvaltere vurderer, at prissætningen af alternative investeringer generelt set er retvisende, mens hovedparten af kapitalforvaltere mener, at der er typer af alternative investeringer, hvor prissætningen endnu ikke afspejler, at negativ-rente/0-rente miljøet er overstået, og nogle alternative investeringer derfor nok er blevet for dyre.

I det følgende kan du læse de forskellige kapitalforvalteres egne ord om forventningerne til 2023. God fornøjelse.

Kapitalforvalternes forventninger til 2023

“…aktiv forvaltning vil blive langt mere afgørende i årene der kommer…”

“Vi tror på at 2023 vil fortsætte med at være et volatilt aktieår. Vi har en tro på at de gode tider fra 2009 til 2021, hvor man bare kunne læne sig tilbage i sine ETF’er og large-cap aktier og score 2-cifrede årlige afkast er forbi. Vi mener generelt at largecap aktier stadig er dyrt prisfastsatte, herunder især amerikanske aktier. Vi ser kun lave encifrede årlige afkast i den del af markedet de kommende mange år. Til gengæld mener vi stadig der er lommer af markedet der tilbyder store afkastmuligheder. Især indenfor små og mellemstore aktier som er blevet overset og fravalgt de sidste 10 år på grund af det store flow til passive fonde der primært investerer i largecap. Det betyder at aktiv forvaltning vil blive langt mere afgørende i årene der kommer, herunder evnen til at finde de enkelte stærke aktiecases som vil skille sig ud. Stockpicking af enkeltaktier bliver afgørende for at opnå høje afkast fremover. Alternativt kan man stadig investere bredt. Men i så fald bør man have lave afkastforventninger.”

“Interessante investeringsmuligheder byder sig til inden for nicher, som er blevet særlig hårdt ramt af markedsudviklingen i 2022”

“Faldgruber og investeringsmuligheder i 2023

Interessante investeringsmuligheder byder sig til inden for nicher, som er blevet særlig hårdt ramt af markedsudviklingen i 2022. Faldgruberne er dog fortsat mange og potentielt dybe. Den 10-årige rente er steget markant og hurtigt, men niveauet er fortsat særdeles lavt med en inflation, som godt nok er faldende, men ligger langt over ECBs 2%-målsætning.

Stat- og realkreditobligationer giver nu et positivt afkast (før inflation) – der er dog fortsat risiko for yderligere rentestigninger over de kommende år.

Virksomhedsobligationer afspejler udmærket det usikre økonomiske miljø og risikoen for et moderat, stigende niveau for konkurser. Senior Loans har været særligt, hårdt ramt og udgør en attraktiv investeringsmulighed for 2023 og 2024.

Det nuværende kursniveau på aktiemarkederne afspejler ganske udmærket mulighederne. På den positive side er kurserne faldet en del og værdifastsættelsen er derfor forbedret. På den udfordrende side er indtjeningen faldende, og vi har endnu ikke set en stabilisering.

De alternative aktivklasser er påvirket af mange faktorer. De mest problematiske udsigter finder vi i core ejendomme og core-infrastruktur, hvor cash flowet løber over mange år og en række af investeringerne endnu ikke afspejler det højere renteniveau.

Private equity og venture allokerer vi løbende til, da timing generelt er vanskeligt. Dog er det ganske klart, at der er væsentligt billigere køb derude nu end tilfældet var i 2020 og 2021. Særlig interessant er hele omstillingen af energisektoren, hvor både de mere traditionelle investeringer inden for sol og vind er interessante, men vi finder i særdeleshed muligheder inden for “transitional energy” med fokus på bl.a. Power to X.”

“…2023 vil handle om, at de seneste trends afkøles på mange niveauer”

OUTLOOK 2023 – THE YEAR OF THE COOL-DOWN: LOCK IN QUALITY AND LOOK BEYOND

“Oddsene er meget høje for, at 2023 vil handle om, at de seneste trends afkøles på mange niveauer. I økonomisk henseende vil både væksten og inflationen sandsynligvis aftage, da normaliseringen af pengepolitikken (i betragtning af de sædvanlige forsinkelser) får effekt, og vi ser blandt andet at problemer med forsyningskæderne bliver normaliseret. Vi forventer at inflationsraterne falder mere end vækstraterne. Verdensøkonomien vil dog forventeligt vokse med 2 % i 2023 efter solide 3,4 % i 2022. Dette signalerer endnu ikke en global recession, men en større afmatning er sandsynlig, som antydet af de førende globale økonomiske indikatorer.

På denne baggrund foreslår vi at bruge de nuværende niveauer til at investere i obligationer med høj kreditsikkerhed samt kvalitetsaktier. Samtidig bør investorer være opmærksom på cykliske muligheder, da markederne kan begynde at prise et økonomisk opsving ind i 2024, efterhånden som året skrider frem. Selvom ikke alle cykliske aktiver for nuværende er prisfastsat gunstigt, forventer vi at muligheden vil opstå i løbet af 2023.

På valutaområdet tyder både fundamentale og tekniske analyser på en ende på et af de længste USD bull-markets i historien. Investorerne vil måske vente på yderligere beviser i form af renteforskelle og valutasvaghed, før de direkte positionerer sig imod USD.

Når det kommer til tematisk investering, kan de store fald i strukturelle vækstaktier i 2022 give investorerne mulighed for at forberede og positionere sig til den næste cyklus. Vi fremhæver Energy Transition, Future Cities og Shifting Lifestyles som vores foretrukne temaer på vej ind i 2023.”

“…vi tror ikke på, at de næste 40 år kommer til at ligne de sidste 40 år”

“Som investorer har vi de sidste 40 år bl.a. været begunstigede med faldende inflation, faldende renter, massiv ekspansiv pengepolitik og øget globalisering.

Alt sammen faktorer der har bidraget til en kraftig stigning i prisen på næsten alle aktivklasser – og at vi har kunne forbruge mere, uden at lønningerne er steget tilsvarende.

Men, vi tror ikke på, at de næste 40 år kommer til at ligne de sidste 40 år. Og hvad vil det betyde for en balanceret portefølje?

Det betyder, at en portefølje der kun består af aktier og obligationer fortsat vil være udfordret uanset hvilket økonomisk scenarie vi står over for – som de også har været i 2022.

Vi tror i stedet på, at balancerede mandater skal sprede sine investeringer på flere strategier og flere aktivklasser, som er mere ukorrelerede med hinanden. Vi er stadig positive på en stor aktieandel – men spredningen inden for aktier skal bestå af forskellige strategier og faktorer.

På samme måde mener vi, at ”lav-risiko”-delen af porteføljen (det man normalt vil investere i obligationer) i højere grad skal investeres i en kombination af obligationer og 1) inflationssikrede obligationer, 2) råvarer, 3) ædelmetaller, 4) trend-following strategier og 5) lang volatilitet.

Det er 5 aktivklasser hvor vi kan se, at danske investorer har ingen eller meget lav eksponering imod.

Men, det er faktisk aktivklasser der historisk set hjælper en klassisk aktie- og obligationsportefølje med at sprede risikoen, sænke udsvingene undervejs og øge afkastet over tid – fordi de giver eksponering til aktivklasser, som kan klare sig godt under andre økonomiske scenarier end dem vi har været vant til de sidste 40 år.”

– Othania

“…første del af 2023 kan byde på en opbremsning i økonomierne og stigende arbejdsløshed”

“Vi forventer, at inflationen har toppet i USA og i eurozonen. Inflationen er fortsat høj, og store lønstigninger øger risikoen for, at vi står overfor en løn- og prisspiral. Det forventer vi ikke sker, men det understreger, at centralbankerne er nødt til at fortsætte med at hæve renterne.

På den korte bane kan renterne få et løft af både centralbanker og robuste nøgletal. Vi forventer, at styringsrenten i USA bliver hævet til cirka 5 procent omkring andet kvartal af 2023. Lidt højere end det investorerne lige nu forventer. Vi forventer, at fokus på finansmarkederne vil gå fra inflation til aftagende økonomisk vækst. Vi venter, at første del af 2023 kan byde på en opbremsning i økonomierne og stigende arbejdsløshed.

Flere renteforhøjelser er i vores optik ikke afspejlet i kurserne på hverken renterne eller aktiemarkederne. Det er vores vurdering, at aktiemarkedet handler på for høje multipler. En nedgang i væksten vil sætte sig i virksomhedernes indtjening. Vi har allerede set, at forventningerne til indtjeningen er faldet. Vi forventer at denne tendens vil fortsætte og presse aktiekurserne.

Lavere renter er typisk positivt for aktier, men indtjeningen vil være under pres som en konsekvens af laver økonomisk vækst. Dog ser vi også muligheder i aktier, hvor indtjeningen er mere stabil og gælden er lav. Historisk set har vi oplevet, at appetitten på risiko falder i perioder med lav eller negativ vækst, og derfor mener vi, at man som investor bør skrue lidt ned for de elementer i porteføljen, der har meget risiko, og øge aktivklasser med mindre risiko. Vi har derfor en undervægt i EM- og HY-obligationer.

Til gengæld er vi mere positive over for danske realkreditobligationer. Efter et år, der vil blive betragtet som et af de værste for danske realkreditobligationer, får investorerne nu en rente på omkring 4-5 %. Dette efter en meget lang periode, hvor de stort set ikke har fået nogen løbende betaling på aktivklassen. Hertil kommer, at såfremt nedgangen i den økonomiske vækst materialiserer sig, vil det give medvind til obligationskurserne, da renterne forventeligt vil blive presset længere ned. Vi ser muligheder i IG-obligationer, men afventer en udvidelse af kreditspændet, som må forventes at følge med, når nedgangen i den økonomiske aktivitet materialiserer sig.

Dollaren kan komme under pres i 2023, da vi venter mere optimisme omkring energikrisen i Europa, og at Fed stopper renteforhøjelserne tidligere end ECB, så rentespændet til ECB vil indsnævres.”

– Sydbank

“…aktiemarkedet bliver både spændende og vanskeligt”

“2023 bliver et spændende og vanskeligt år på aktiemarkedet

Hvad byder aktiemarkedet på i 2023? Vi tror, at aktiemarkedet bliver både spændende og vanskeligt. For sådan er langt de fleste år på markedet. Der er altid forvaltere, der klager over, hvor svært markedet er. Og der er altid uventede begivenheder, som gør markedet spændende.

For os er det bare en præmis, at markedet er svært og uforudsigeligt. Vi har ingen særlige evner til at vurdere, om markedet skal stige eller falde på kort til mellemlang sigt.

Hvordan kan vi så være forvaltere, når vi ikke ved, om markedet skal stige eller falde?

Det er vi, fordi vores investeringsproces ikke afhænger af en evne til at spå om markedet. Vi sammensætter en diversificeret portefølje af gode selskaber med en attraktiv værdiansættelse. Ved at have en veldiversificeret portefølje har vi aktier til både angreb og forsvar.

Ser vi ind i 2023, så er det svært at forestille sig et stille og roligt aktieår. Inflationen er stadig meget høj, centralbankerne hæver stadig renterne, en økonomisk afmatning venter, boligmarkedet er under pres i mange lande, geopolitisk uro hærger i Ukraine og Taiwan, og Europa er ramt af energikrise.

Denne liste af risikofaktorer lyder skræmmende. Men den er velkendt af aktiemarkedet, så den burde i nogen grad være afspejlet i aktiekurserne. Og mange af faktorerne kan måske bedres i løbet af 2023, hvilket vil påvirke markedet positivt.

Samlet set forventer vi endnu et år med udsving på markederne. Om året vil ende i plus eller minus er vanskeligt at sige på nuværende tidspunkt. Men vi synes måske risikosiden virker lidt mere vægtig end normalt.

Derfor har vi også indskiftet et par ekstra forsvarsspillere på vores aktiehold i løbet af 2022. Vi vurderer, der er større sandsynlighed for, at 2023 bliver vundet i defensiven end offensiven.”

“Vi forventer et stærkt come-back til value/kvalitet aktier globalt i 2023…”

“I Maj Invests investeringskomité ændrede vi den 12. september vores strategiske allokeringsanbefaling til overvægt i aktier/risikoaktiver og undervægt i obligationer/kontanter, fra neutralvægt mellem aktier og obligationer. De væsentligste årsager til beslutningen om overvægt i aktier:

- Vi forventer ingen recession i amerikansk økonomi.

- Reallønsfremgang i USA vil holde hånden under privatforbruget, der også understøttes af særdeles ekspansiv finanspolitik, ikke mindst Bidens aktuelle energi/inflationspakke.

- Inflationen vil falde tilbage til et niveau omkring 3-3½% i USA i løbet af 6-12 måneder og vil ligeledes falde kraftigt tilbage i Europa.

- Børsnoterede selskaber der er i besiddelse af ”pricing power” og sunde balancer er generelt attraktivt prissat og vil ikke nødvendigvis blive udsat for væsentlig nedgang i indtjeningen, som følge af centralbankernes renteforhøjelser over de kommende måneder.

Herudover havde vi denne observation med i overvejelserne:

- Globale investorers positionering i globale aktier var rekordlav … Ifølge Bank of Americas survey (212 managers med USD 600 mia. under forvaltning) var undervægten i aktier større end under finanskrisen i 2008!

Det aktuelt kraftige fald i vækst og privatforbrug i Kina vil også være understøttende for at inflationen falder tilbage globalt, herunder særligt i form af faldende råvarepriser.

På kort sigt vil finansmarkedernes primære fokus være på månedlige inflationstal samt centralbankerne i USA og Europas udmeldinger om kommende renteforhøjelser. Det er vores opfattelse, at forward renterne har toppet både i USA og Europa, hvorfor vi forventer tilfredsstillende afkast på obligationer med lav risiko i 2023.

Vi forventer et stærkt come-back til value/kvalitet aktier globalt i 2023, efter en årrække med underperformance, med et absolut afkast bedre end +10%.”

“Når året er omme, forventer vi at investorerne vil være belønnet af højere end normale afkast på aktier og obligationer”

“Et kig ind i 2023

Den dårlige nyhed her på tærsklen til 2023 er, at den amerikanske centralbank ikke er færdig med at bekæmpe inflationen. Den gode nyhed er at kimen er ved at blive lagt til et 2023 der – når vendingen kommer – har gode chancer for at belønne investorer med højere end normale afkast på aktier og obligationer.

Et gæt på rutekortet for 2023

Det er fortsat inflationsudviklingen, som kommer til at være helt central for pengepolitikken og de finansielle markeder. Den amerikanske centralbank er ikke færdig med at bekæmpe inflationen. Ganske vist har både efterspørgslen efter arbejdskraft og inflationen toppet, men begge markeder er stadig overophedede. Inflationspresset er både bredt funderet og stadig alt for højt – det samme gælder lønstigningstakten. Nøglen til lavere inflation ligger i en opbremsning af efterspørgslen, som skal lægge en dæmper på lønninger, priser og indtjeningen i virksomhederne. Historien har vist, at det er svært for centralbanken at gennemføre en blød landing – især når inflationen er høj. Så vi tror, at den første del af 2023 bliver præget af opbremsning, samt stadig mere tydelige tegn på recession i amerikansk økonomi.

Først stabiliseres obligationer og derefter aktier

Når det sker vil den amerikanske centralbank trykke på pauseknappen. Belært af deres skødesløse pengepolitik i 2021, som var med til at slippe inflationen løs, vil de dog ikke slå for hurtigt op i banen. Den ”sidste” renteforhøjelse har typisk været et positivt signal for obligationer, der i de følgende 4-5 måneder typisk har outperformet aktier. Traditionelt har aktier først fået medvind når den første rentenedsættelse nærmer sig. Når året er omme, forventer vi at investorerne vil være belønnet af højere end normale afkast på aktier og obligationer.

To risikoscenarier for 2023

I det negative risikoscenarium vil den underliggende inflation fortsat være alt for høj i 2023, drevet af fragmentering af den globale økonomi, konflikter, krig, høje energipriser, øgede investeringer i forsvar og energi samt ekspansiv finanspolitik. I det scenarium vil det opadgående pres på renter resultere i endnu et år med negative eller meget lave afkast. I et mere positivt risikoscenarium lykkes det den amerikanske centralbank samtidigt både at dæmpe inflationen og gennemføre en blød landing i amerikansk økonomi, så en ”recession” i virksomhedernes indtjening undgås. I det scenarium har vi formentlig allerede set bunden på aktiemarkederne, og vi vil se et hurtigere comeback til aktier.”

“…vores positive syn på 2023 som investeringsår, både hvad angår aktie så vel som obligationsinvesteringer”

“Det ekstraordinære I investeringsåret 2022 udspringer af den markante rentestigning der fandt sted i løbet af året, og afledte påvirkning af kursudvikling på aktier og særligt obligationer. +/- 15% årlige udsving på aktiemarkedet er ikke unormalt, men det markante kursfald på obligationsmarkedet er ikke hverdagskost og har ramt særligt de mere defensive porteføljer, der ofte har en højere allokering til netop obligationer.

De faldende obligationskurser i 2022 kan meget vel være positivt for de kommende års obligationsafkast, da en obligationsinvestor ser ind i en markant højere forrentning og dermed forventet afkastniveau. Dette naturligvis med den forudsætning, at 2023 ikke byder på samme markante rentestigninger som set i 2022.

Realkreditobligationer har altid været en væsentlig del af I&T’s balancerede portefølje, og derfor anses aktivklassen ikke som ”det nye sort”. Efter en årrække hvor obligationsinvestorer ikke er blevet særligt godt betalt for at påtage sige renterisiko, ser vi nu en langt højere betaling for at have obligationer. Vi har gennem 2022 indirekte øget varighed på obligationsmandater for at udnytte den højere rentebetaling aktivklassen giver. Vi har gennem hele 2022 holdt en lavere varighed en markedet.

På aktieinvesteringer kan fokus rettes mod i hvor stor grad en recession vil påvirke de respektive virksomheders forretningsmodel og indtjening. Dette kommer naturligvis an på hvor hård recessionen bliver, hvilket er svært at spå om på nuværende tidspunkt. Det er værd at bemærke, at de finansielle markeder har opdaget, at verden står overfor en periode med lavere økonomisk vækst, hvilket i nogen grad er reflekteret i forventningerne til virksomhedernes indtjening. Der er et stort udfaldsrum omkring den globale vækst og for den sags skyld renteudvikling de kommende 12 mdr., og usikkerheden forbundet hermed kommer til udtryk i prissætningen på de europæiske og nordiske aktier.

Vores balancerede mandater holder en neutral allokering ved udgangen af 2022. Allokeringen afspejler at der i 2022 er sket en generel reprisning af både aktier og obligationer og tager samtidigt forbehold for det store økonomiske udfaldsrum i 2023. Allokeringen vidner om vores positive syn på 2023 som investeringsår, både hvad angår aktie så vel som obligationsinvesteringer. Vi har øget vores eksponering mod nøje udvalgte kreditobligationer med stor fokus på den enkelte virksomheds balancer og kreditkvalitet. Vi forventer, at der i 2023 forsat vil være store kursudsving.”

“Derfor bliver vi ikke overrasket, hvis vi både får økonomisk recession, markedsuro, men positivt aktieafkast for året”

“Pilene peger på en forestående økonomisk recession. Det kan aflæses i udviklingen på obligationsmarkederne (invertering af rentekurven for bl.a. 10Y vs. 3M og 10Y vs. 2Y i USA), samt faldende ledende økonomiske indikatorer (OECD, Conference Board). Det gennemsnitlige aktieafkast fra top til bund i økonomiske recessioner er ca. 30%, og her skal det nævnes, at bundene typisk kommer, når økonomierne er gået i recession. 2022 var året hvor vi har været vidner til fald fra top til bund på 26,7% uden økonomisk recession. Det er derfor vores forventning, at hvis de historisk præcise indikatorer igen er korrekte, så vil aktiemarkedet bunde i løbet af 2023. Gennemsnitligt går der ca. 19 måneder fra den amerikanske rentekurve (10Y vs. 2Y) inverterer, til at recessionen indtræffer. Da denne del af rentekurven inverterede i marts 2022, vil recessionen skulle indtræffe i løbet af efteråret 2023. Gennemsnitligt falder indtjeningen per aktie ca. 19% fra top til bund i økonomiske recessioner (fraregnet IT-boblen i starten 2000 og Finanskrisen i 2008). Hvis vi tager $218, som toppunktet for indtjeningen per aktie i S&P 500, vil indtjeningen per aktie komme ned omkring $176. P/E-ratioen for S&P 500 er i de sidste tre recessioner bundet omkring 18,5x, hvilket giver en pris på ca. 3.200 i S&P 500, som er yderligere 18,5% ned fra nuværende niveauer. Denne betragtning er naturligvis noget, som indgår i vores risikoudnyttelse.

Grundet ovenstående og det faktum, at markedet priser ind, at de korte rente vil toppe i løbet af foråret næste år, er det logisk at tro på en negativ renteudvikling i 2023. For vores vedkommende afhænger det dog af inflationsudviklingen samt eventuel geopolitisk uro. Sidstnævnte er umulig at spå om, men i forhold til inflationsudviklingen, peger vores ledende indikatorer for inflationen ned. Hvis nuværende udvikling fortsætter (med faldende økonomisk vækst og faldende inflationsindikatorer), er det vores forventning, at renterne vil falde. Hvis inflationen falder kraftigt, vil det igen skabe negativ korrelation mellem aktier og obligationer. Afhængigt af hvor slem en eventuel økonomisk recession bliver, forventer vi, at centralbanker vil være nødsaget til at ændre den pengepolitiske kurs, hvilket på et tidspunkt vil give medvind for bl.a. aktier. Derfor bliver vi ikke overrasket, hvis vi både får økonomisk recession, markedsuro, men positivt aktieafkast for året.”

“Fokus vil i 2023 skifte fra inflation til vækst i økonomien…”

“Fra inflationsfrygt til vækstbekymringer – der er dog lys for enden af 2023

Vi forventer at inflationen har toppet og vil fortsætte med at falde i 2023 både i USA og Europa. Centralbankerne vil dog forventeligt fastholde den stramme pengepolitik og løfte renterne yderligere, om end i mindre grad end hidtil, indtil kerneinflationen har vist tydelige tegn på også at være under kontrol.

De kraftige rentestigninger betyder, at både traditionelle obligationer og kreditobligationer nu tilbyder et fornuftigt afkast og igen er et reelt alternativ til aktier. Særligt dele af kreditobligationsmarkedet, herunder banklån, har oplevet markante kursfald delvist drevet af likviditetsmæssige forhold og ikke fundamentale problemer i virksomhederne, hvorfor denne type lån kan vise sig interessante i 2023. I takt med at centralbankerne stopper med renteforhøjelserne, må det også forventes, at sikre obligationer igen vil tilbyde en ønskelig modvægt til aktier i en blandet portefølje.

Fokus vil i 2023 skifte fra inflation til vækst i økonomien samt virksomhedernes indtjening. Ledende indikatorer viser tegn på økonomisk opbremsning og virksomhedernes høje marginer kommer under pres fra bl.a. høj lønvækst og inputpriser. Særligt for USA er den private sektor dog velpolstret med store private opsparinger samt relativt sunde virksomhedsbalancer og et stærkt arbejdsmarked, hvorfor det fortsat er muligt at en eventuel recession bliver relativ mild.

En mild amerikansk recession varer typisk 10 måneder og aktiemarkedet når normalvis sin bund 4 måneder før recessionen slutter. Med tanke herpå, kan der i andet halvår af 2023 opstå en interessant mulighed for at øge andelen af aktier og risikable aktiver. På nuværende tidspunkt anbefaler vi, at man fastholder sin langsigtede strategiske andel af aktier i porteføljen, men overvægter kreditobligationer på bekostning af danske obligationer.

Vi forventer, at de kommende år vil byde på højere volatilitet i renter og inflation end, hvad vi har oplevet siden finanskrisen. I et sådant scenarie er det en fordel ikke kun at være spredt på traditionelle aktier og obligationer men også at inkludere reale aktiver som ejendomme, infrastrukturinvesteringer og private equity samt dele af universet inden for hedgefonde, som kan give en ekstra spredning og eksponering til andre afkastkilder.”

“2023 bliver derfor sandsynligvis endnu et uroligt år for investorerne, men skaber også muligheder for de langsigtede investorer”

“Gudme Raaschou: ”Der er større end normal usikkerhed om vækstforløb, inflation og renter. 2023 bliver derfor sandsynligvis endnu et uroligt år for investorerne, men skaber også muligheder for de langsigtede investorer”

Flere scenarier for forløbet af recessionen og inflationen

- Usikkerhed om vækst og inflation er større end normalt, hvorfor der er flere scenarier, der skal tillægges en vis sandsynlighed. De to hovedscenarier, det positive og det negative, giver forskellige scenarier for udviklingen på finansmarkederne i 2023.

- I det positive scenarie bliver recessionen i USA, verdens største økonomi, relativt mild i et kort forløb. Det amerikanske arbejdsmarked kølner af, om end inflationen sandsynligvis ikke falder til centralbankens målsætning. Væksten i Europa falder markant mere. Forbrugslyst er dog relativt stor og holdes i gang af det store opsparingsoverskud og øget gældsætning. Udviklingen på de lange obligationsrenter indikerer, at investorerne har en tiltro til, at centralbankernes mål om inflationsbekæmpelse lykkes.

- Flaskehalsene i forsyningskæderne løsner sig, men virksomhederne indtjeningen rammes alligevel af de stigende inputpriser. Indtjeningen kollapser dog ikke i det positive scenarie, hvor kursudviklingen på aktier ender i 2023 med et positivt afkast.

- I det negative scenarie bliver recessionen i såvel USA som i Europa dyb. Inflationen har bidt sig fast i økonomien og tvinger centralbankerne til en stram pengepolitik. Der er et opadgående pres på styringsrenterne, hvilket gør rentekurven mere invers. Krigen i Europa synes ingen ende at tage og energikrisen fortsætter med næring herfra og fra de geopolitiske spændinger andre steder i verden, bl.a. Kina-Taiwan-konflikten og opstanden i Iran. Faldende forbrug og investeringer giver et dyk i indtjeningen i virksomhederne og krisestemningen styrer udviklingen på aktiemarkederne.

Undervægt risiko, men neutral på varigheden i obligationsbeholdningerne

- De højere renteniveauer gør især danske realkreditobligationer mere attraktive i såvel det positive som negative scenarie for økonomien. Prisfastsættelsen på især vækstselskaber er korrigeret i takt med de stigende renter. Men det negative scenarie for økonomien er ikke indregnet i hverken kredit- eller aktiemarkedet. Det er derfor for tidligt at øge eksponeringen til aktierne.

- Samlet set er der aktuelt en undervægt af allokeringen til aktier, undervægt af kredit og tæt på neutral varighed i obligationsporteføljerne.”

“…året 2023 dermed kan byde på fremgang på aktiemarkederne”

“2023 – mere normale tilstande på de finansielle markeder?

2022 var et udfordrende år med få steder at kravle i ly for investorerne. Renter der steg kraftigt udgjorde sammen med krigen i Ukraine, de største hurdles for de forskellige aktivklasser. I Europa, har man i 2022 oplevet et kraftigt udbudschok, der kom på bagkant af massive problemer i forsyningskæderne. Hvis situationen imellem Rusland & Ukraine ikke forberedes, vil inflationen i eurozonen, trods ECBs aggressive stramninger, sandsynligvis kun langsomt forbedres. Derfor synes recessionen svær at undgå til trods for at Europa gik ind til året i god økonomisk form.

I USA ser situationen anderledes ud – her har inflationen i højere grad været presset op af forbrugere som har haft rigeligt med penge mellem hænderne efter COVID. Det betyder at inflationsbilledet ved udgangen af 2022 underliggende ser fin ud hvis man ser bort boligkomponenten som stadig trækker pænt op. Centralbanken (Fed) bibeholder en relativt stram pengepolitik pga. bekymring for at lønningerne ikke vil falde tilbage i samme tempo som priserne generelt. Hvis det skulle være tilfældet, kan det give et nyt inflationært pres senere i 2023. Derfor vil Fed gå langt for at holde styrringrenten på et restriktivt niveau i en længere periode, hvilket til en vis grad vil fiksere de korte renter. De højere renter og strammere finansielle forhold i løbet af 2022, har så til gengæld øget risikoen for amerikansk recession. Indtil videre har det dog ikke kunnet ses i hverken produktion, forbrug eller beskæftigelse, som alle har vist pæn real fremgang i løbet af året. Normalt falder de ”hårde” økonomiske nøgletal dog med forsinket effekt, hvorfor en recession først vil kunne ses i disse relativt sent. Lige nu synes det lige sandsynligt at USA ender i recession som en blød landing. Derfor bør de lange renter også være mere stabile ind i 2023. Vi kigger imod boligmarkedet, hvor størrelsen på potentielle fald kan blive afgørende for hvor kraftigt forbruget aftager.

For aktiemarkederne bliver det afgørende hvor kraftig vækstnedgangen bliver. Hvis det bliver en blød landing (USA) eller en ”almindelig” recession (10% til 15% lavere indtjening i virksomhederne), så er vores vurdering at investorerne vil se igennem nedgangen og at året 2023 dermed kan byde på fremgang på aktiemarkederne.

Generelt er porteføljekonstruktion mere attraktiv end ved indgangen til året pga. mere normale renteniveauer og forventeligt lavere samvariation imellem aktivklasser.”

– Carnegie

“…en gentagelse af 2022’s voldsomme rentestigninger ser vi ikke udspille sig igen”

“Det er noget sværere at forudsige 2023 efter et så uforudsigeligt år som 2022, som er et af de sjældne år, hvor der er tabt på både gynger og karruseller (aktier og obligationer). Det er svært at se 2023 udvikle sig lige så dramatisk, men der vil være dønninger fra 2022, som vil kunne mærkes i det nye år.

Vi laver kun afkastmål for de kommende 5 år, så 2023 kan blive både bedre og værre end det forventede på 5 år.

Ser vi 5 år tilbage, er det afkast, vi stillede i udsigt, tæt på det, vi har leveret på alle risikoniveauer – inkl. den aktuelle krise. Sådan kan man også tænke nu og fem år frem. Usikkerheden er stor på kort sigt, men vi kan faktisk med ret god sikkerhed sige, at det forventede afkast de næste 5 år i vores højrisikoløsning vil overstige 40 pct. med afsæt i de opdaterede tal fra Rådet fra Afkastforventninger.

Hvordan tingene udvikler sig specifikt i 2023, afhænger af meget, og der er et vist udfaldsrum: Får vi recession eller ej? Hvor kraftig bliver den, hvis den kommer? Hvor meget er allerede indregnet? Får vi inflationen under kontrol? Flader rentestigningerne ud? Det er nogle af de spørgsmål, der skal besvares for, at man kan sige noget begavet om, hvorvidt f.eks. aktiemarkedet skal ned igen i 2023, eller om det tager revanche.

Det samme med dansk realkredit, der har tabt mere end 17 pct. i år og på et tidspunkt var endnu længere nede. Det er ikke normalt for en investering, der regnes som noget af det mest sikre. Men det er et resultat af de rentestigninger, vi har set – og som samtidig er det, der har gjort, at obligationer igen er attraktive. Med investeringsmæssige øjne er det et afgørende vendepunkt, der er sket i 2022.

Vi afviser ikke, at renten kan stige mere fra det nuværende niveau, men en gentagelse af 2022’s voldsomme rentestigninger ser vi ikke udspille sig igen.

Fra vores stol er det faktisk blevet markant mere interessant at være kapitalforvalter. I 2021, hvor afkastene var høje, ville kunderne kun have høj risiko med et forventet afkast på 6 pct. Nu kan vi tilbyde lav risiko med forventet afkast på knap 5 pct. og høj risiko på knap 9 pct., men paradoksalt er der mange, som ikke engang tør købe lav risiko og derfor går kontant, hvor mange var klar til høj risiko for godt et år siden – på trods af, at de forventede afkast ikke bare er teori.

Der kan sagtens komme negative år som 2022, men så vil andre år blive tilsvarende positive. Derfor er det vigtigt, at man forbliver investeret, da det er den bedste måde at bevare købekraften på.”

– Artha

Den store håndbog om evaluering af din kapitalforvaltning

Vi vil være med til at skabe fair play og transparens i finansverdenen. Derfor har vi udarbejdet denne håndbog, hvori du bl.a. finder kapitler om evaluering af omkostninger og afkast, og om hvordan du får mest muligt ud af møderne med dine kapitalforvaltere. Skriv dig op til vores nyhedsbrev, og modtag håndbogen.